La inflación y la incertidumbre política han afectado el constante aumento de las ventas del comercio moderno, así como el desarrollo de nuevos centros comerciales en el país, señaló el Instituto de Economía y Desarrollo Empresarial (IEDEP) de la Cámara de Comercio de Lima. Ello se traduce en un menor ritmo de crecimiento del sector retail.

En concreto, el sector comercio muestra una preocupante desaceleración. Según una reciente publicación del Instituto Nacional de Estadística e Informática (INEI), el crecimiento en los meses de agosto y setiembre fue de solo 2,26% y 2,07%, respectivamente. Se trata de las tasas más bajas en lo que va de 2022.

De hecho, entre enero y setiembre pasados, el PBI del sector creció en 3,53% a la espera de una recuperación para el último trimestre del año. Ello, tomando en cuenta el incremento de la masa salarial, del crédito de consumo y de la campaña navideña. Con estos resultados, se ha reducido la proyección de crecimiento del sector Comercio para 2022 de 4,1% a 3,7%.

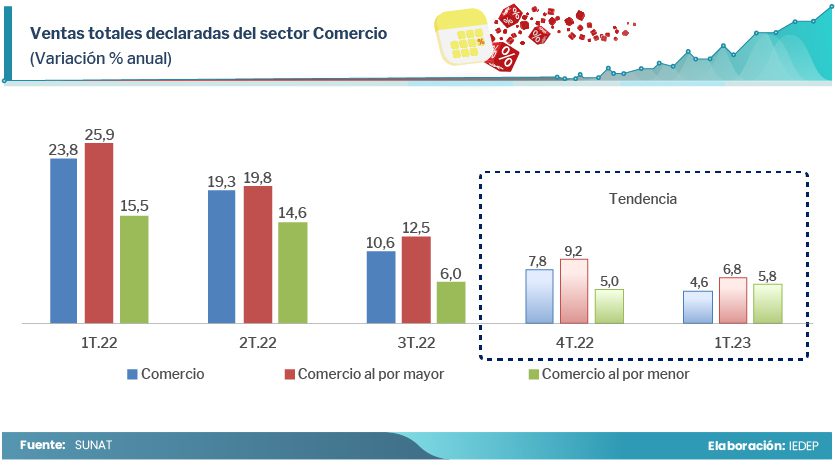

Cabe señalar que, según información de la Superintendencia de Aduanas y Administración Tributaria (Sunat), el crecimiento de las ventas trimestrales del sector se ha ido reduciendo progresivamente. Así, el crecimiento de las ventas pasó de 23,8% en el primer trimestre a 19,3% en el segundo trimestre y a 10,6% en el tercero.

LEE TAMBIÉN: Ventas de comercio minorista alcanzaron los S/ 4279 millones en agosto del 2022

Las proyecciones de aumento de ventas para el último trimestre del año se ubican en 7,8%, mientras que para el primer trimestre de 2023 se estima un incremento de 6%. “Como se puede observar estas tasas se encuentran por debajo de la inflación”, acotó el IEDEP.

A su vez, las ventas del comercio al por mayor y al por menor se reducen desde 25,9% y 15,5%, respectivamente, en el primer trimestre de 2022, a 6,8% y 5,8%, respectivamente, para el primer trimestre de 2023.

La generación de empleo formal en el sector también muestra un agotamiento. Según cifras del Ministerio de Trabajo y Promoción del empleo (MTPE), en el primer trimestre el empleo creció a una tasa promedio de 10,3%, disminuyendo a 7,4% en el segundo trimestre y a 6,4% en agosto.

Tendencias del sector retail

El instituto refiere que los tres principales operadores del retail moderno peruano son InRetail, Falabella y Cencosud, que operan en total 276 supermercados e hipermercados en el país. El grupo Intercorp destaca como el operador de supermercados con el mayor número de locales (109), con las marcas plazaVea y Vivanda. Le siguen las filiales chilenas Tottus y Precio Uno, del grupo Falabella, con 88 locales. Así por último Wong y Metro, de Cencosud, que opera 79 locales.

Supermercados

“Todos ellos contribuyen en un mix de productos entre lo que destaca la categoría de marcas blancas o propias”, añadió . Así, los supermercados vienen alcanzando una penetración récord impulsados por la necesidad de los hogares peruanos por sustituir productos cada vez más caros y buscar alternativas accesibles ante la elevada inflación de alimentos y bebidas no alcohólicas (12,4%) y transporte (10,15), lo que reduce la capacidad de compra del presupuesto familiar.

Con menos de dos décadas de ingreso al mercado, las marcas blancas vienen cubriendo cada vez más categorías en el ticket de consumo.

Para tener una idea del rápido crecimiento que vienen experimentando las marcas propias, un reporte financiero de Cencosud señala que la categoría No Alimentos alcanzó en el tercer trimestre el 34,6% del total de las ventas. Anteriormente, su participación llegaba al 27,5% de dicho total. En tanto, la categoría Alimentos representó el 13,2% del total de ventas, lo que posiciona al Perú como los mayores consumidores de marcas propias de supermercados en la región.

Asimismo, las tiendas de hard discount presentes en el Perú, con las tiendas Mass de InRetail, cerraron el tercer trimestre con 612 tiendas. Esas son 55 nuevas tiendas en los primeros nueve meses de 2022, o una expansión promedio de seis tiendas por mes. Dicha tendencia refuerza la apuesta por fidelizar al consumidor con precios accesibles.

Con la campaña navideña en curso se proyecta un buen año para las marcas propias siendo las categorías de Panetones y Canastas, las que impulsen los resultados en el último trimestre.

Tiendas por departamento

Otro de los formatos con alto valor para el sector retail son las tiendas por departamentos, que suman 89 establecimientos a nivel nacional. Nuevamente, las tres grandes cadenas son Saga Falabella y Ripley, con 33 y 31 tiendas, respectivamente, seguidos por 25 tiendas de Oechsle. Cabe mencionar que se encuentran en curso la construcción de nuevos locales de estas empresas.

La apertura de este formato ha ido de la mano con la apuesta de nuevos centros comerciales, cuya apertura se ha ralentizado en años recientes, y/o las ampliaciones de los mismos. Cabe señalar que aún hay regiones que no cuentan con centros comerciales. Es el caso de Amazonas, Apurímac, Ayacucho, Huancavelica, Loreto, Madre de Dios, Moquegua, Pasco y Tacna.

Centros comerciales

Luego de que el boom de los centros comerciales alcanzará entre 2013 y 2015 su máximo pico de inversiones con la apertura de 23 centros comerciales valorizados en US$ 784 millones, repetir similar dinámica se ha convertido en una tarea difícil por el alto nivel de incertidumbre política y la baja percepción empresarial de apoyo a la inversión privada, sostuvo IEDEP.

Por mencionar los avances, la Cartera de Proyectos de Inversión 2019-2021 de centros comerciales abarcó 19 proyectos valorizados en US$ 917 millones. Sin embargo, en el trayecto solo se realizaron tres centros comerciales, Real Plaza Puruchuco y Mall Plaza Comas, en Lima; y Mall Aventura, en Chiclayo; por un monto total de US$ 284 millones (30% el valor proyectado).

El resultado final es una cartera de proyectos que viene engrosándose por la postergación de inversiones y revisión de los planes de expansión. Con todo ello, la Cartera de Proyectos de Inversión 2022-2025 proyecta un potencial para la apertura de 18 centros comerciales por US$ 1.440 millones.